新闻中心

【联系请说明来自电力设备网】 |

行业动态 bob88综合体育:2021年度全球电子元器件分销商营收TOP 50发布时间:2023-12-21 18:52:06 来源:BOB手机客户端登录入口 作者:bob手机APP下载继“2021年度中国本土电子元器件分销商TOP25”发布之后,《国际电子商情》与姊妹媒体ESPNews 携手推出“2021年度全球电子元器件分销商TOP50”!与往年不同的是,今年我们把排名拓展至全球,并增至50个席位。 针对本次全球分销商TOP50排名,《国际电子商情》和ESPNews进行了为期一个半月的调研,邀请了数百家分销公司参与问卷调查,最终收集到59份由企业反馈问卷/数据及31份上市企业财报数据。 在最终全球分销商TOP50榜单中,44%的数据来源企业自愿披露,52%来自于上市公司财报以及4%由分析师根据公司季度财务报表换算成自然年预估。 本榜单排名依据以企业2021年度的分销业务营收为主,若上榜企业的别的业务营收占年度总营收30%以上,我们在榜单中只统计该企业的分销业务营收。 由于加拿大富昌电子(Future Electronics)、中国海盈科技和路必康拒绝透露年度营收数据,日本Nexty Electronics和核友电子(CoreStaff)、韩国SaMT Co,TD.未回应我们的邀约,所以我们没将这五家潜在企业列入排名。 本榜单采用了2022年5月7日汇率,各企业营收均换算成美元作为排名依据,各企业2021年的YoY%基于该公司采用的官方营收币种,YoY%以不同币种计算时可能会存在差异。

艾睿电子(Arrow Electronics)蝉联全球分销商TOP1,2021年营收突破300亿美元大关,YoY%较上年增长20.2%。在344.77亿美元的营收中,约有76%的销售额来自全球零部件业务,YoY%达28.6%,抵消了全球ECS业务下降0.6%带来的影响。从艾睿电子的销售区域来看,2021年美洲、EMEA(欧洲、中东和非洲)以及亚太地区的销售额,分别增长了26.6%、25.3%和31.6%。艾睿电子评论说,公司2021年的增长,与新增代理产品线以及工业、通信和垂直数据网络领域需求的提升有关。 第2至4名,由大联大(WPG Holdings)、安富利(Avnet)、文晔科技(WT Microelectronics)获得,他们的营收分别为262.38亿美元、215.93亿美元、150.94亿美元,YoY%均超过了20%(由于安富利的最新财年截至7月3日,我们参考其季报推算出2021、2020自然年营收,20.9%的YoY%是在两个自然年收入基础上得出)。 大联大2021年的营收主要受“笔电、PC、基站、服务器等下游客户出货旺盛,带动半导体及相关电子元器件需求持续强劲”、”“上游厂商调整元器件价格”等因素的影响; 2021年,安富利重构了汽车业务部门,增加了人才/研发投入,加强了与第三方的合作,按照每个客户需求定制方案等,去年全球花了钱的人汽车的需求强劲,我们大家都认为,安富利在汽车市场的发力,某些特定的程度上有助于业绩的提振; 2021年,模拟芯片、存储芯片和MCU为文晔科技分别贡献了36.6%、9.6%和10.7%的营收。市场对分立器件、微处理器的需求,也进一步带动了文晔科技业绩的增长。我们还看到,2019年文晔科技88%的营收来自大中华区,到2021年这一个数字则超过了90%。 Macnica fuji Electronics HOLDINGS总部在日本横滨市,由Macnica, Inc.和Fuji Electronics在2015年4月1日合并组成。其子公司Macnica, Inc.的子公司包括香港的骏龙科技、台湾的茂纶股份。其中骏龙科技是安森美和Altera的重要代理商,它在2008年被Macnica, Inc.收购,目前主要为Macnica大中华区业务服务;茂纶股份于2010年被Macnica, Inc.收购,自2020年开始涉足高端终端产品营销售卖及服务,为客户提供一站式整合方案。 中电港是中国大陆首家业绩突破50亿美元的分销商。该公司仅用了6年时间,就实现了2.75倍的业绩增长,从2016年的102亿人民币,到2021年的383亿人民币,期间的平均年增长率超过30%。按照该公司的上涨的速度,中电港有望在未来2-3年内进入“百亿美元俱乐部”。 2021年,Digi-Key的营收增长了65%,其中半导体器件、无源器件、机电器件、连接器分别贡献了50%、25%、12.5%、12.5%的业绩。年初,Digi-Key总裁Dave Doherty接受我们的采访时表示,得益于近年来的“扩建新产品分销中心”“增加预测性网络搜索功能”“提升库存水平”和“加强仓储自动化能力”的举措,公司顺利度过了2021年的风暴。 时捷集团指出,自新冠疫情爆发以后,公司推进了数码产品的转型。在2021年期间,无线通信、消费、电脑、工业及汽车等客户对元器件需求强劲,带动了分销商的业绩增长。 泰科源是继中电港之后,第2家进入全球前10的中国本土分销商。在2017年、2018年期间,泰科源曾荣登中国本土分销商TOP1的宝座,此后一直位于本土分销商的第二名。(注:泰科源和思诺信提交给《国际电子商情》的年度营收币种均为美元) 益登科技来自台湾地区,其代理线有ams OSRAM、NVIDIA、Skyworks、Silicon Labs、ST等。2021年8月,益登科技与以色列供应商Innoviz Technologies签署合作协议,帮助后者在大中华区拓展激光雷达解决方案。 深圳华强位于该梯队之首,2021年业绩达228.41亿人民币(34.26亿美元),YoY%增长30.2%;美德电子(TTI)和Smith并列第12名,年营收均为34亿美元,从年营收同比来看,TTI 2021年YoY%为17.65%,Smith直接翻了近1.5倍,达144.6%;第16名的至上电子(Supreme Electronics)在中国大陆市场的表现突出,其子公司南基国际、芯知己的营收早在2020年就分别达到了50亿人民币和140亿人民币。 以第36名好上好控股为“界”,前36名分销商营收均超过10亿美元。排第23位的兼松株式会社(Kanematsu Corporation)的电子元器件部门2021年的营收仅占到总营收的33.33%,所以本榜单只统计了该公司电子元器件分销业务的营收(官方预估的电子元器件分销业务全年营收为2500亿日元)。 值得注意的是,在ECIA 2020年的全球分销商TOP50榜单中,第50名Sager Electronics的营收为3.13亿美元(该公司2021年的营收为3.81亿美元),而《国际电子商情》2021年度全球电子元器件分销商TOP50排行榜中,第50名擎亚电子(CoAsia Electronics)的营收达到了4.91亿美元。这在某种程度上预示着,2021年度TOP50的营收整体上比2020年度更上一层楼。 整个2021年,电子元器件行业面临着交期延长、缺货涨价等挑战。2021年期间,无线通信、消费/工业及汽车领域对电子元器件的需求强劲,带动了许多分销商业绩的增长。2021年度全球分销商TOP50营收总额为1,889.67亿美元(约合人民币12597.8亿元),较之2020年度的1527.57亿美元增长了23.7%(2020年全球TOP50分销商数据引用自美国ECIA(电子元件行业协会))。 2021年,全球TOP50分销商中有47家分销商的年度营收呈正向增长的态势。同时,2021年的“百亿美元俱乐部”延续往年的状况,由艾睿电子、大联大、安富利、文晔科技包揽,仅这四家分销巨头的营收就突破了全球TOP50分销商总营收的一半。

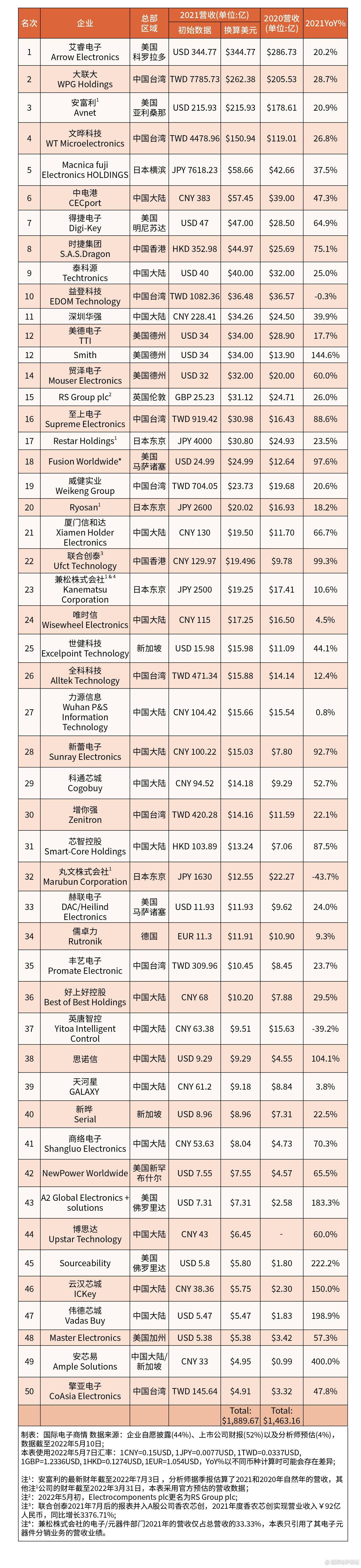

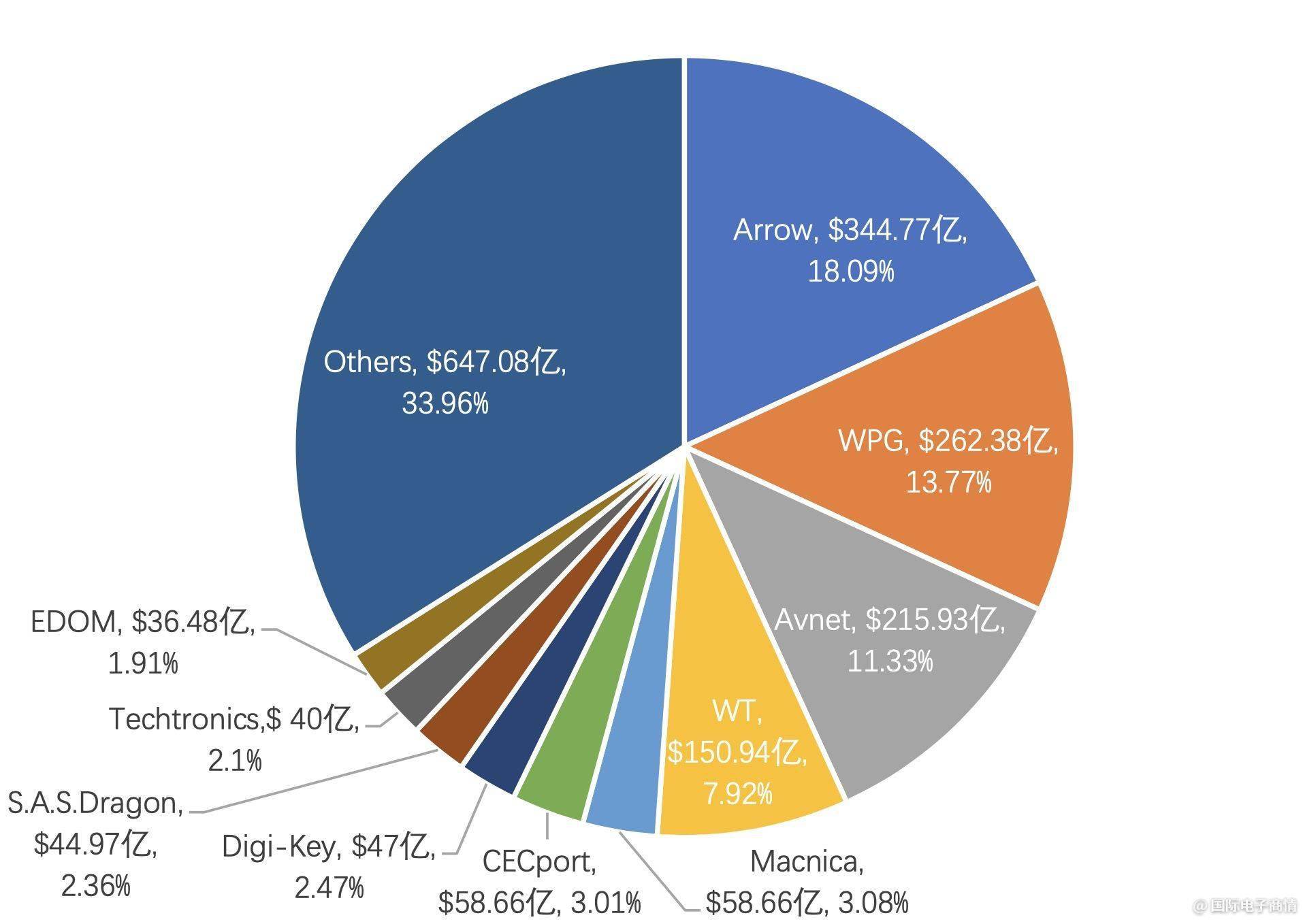

图1 2021年度全球TOP10分销商营收占TOP50分销商总营收的百分比/币种美元(仅前四名的营收就占据了全球TOP50分销商总营收的51.54%) 根据ECIA资料显示,2020年TOP4分销商的营收,占到该年度TOP50分销商总营收的46.52%,TOP10分销商营收占TOP50分销商总营收的65.15%。到2021年,TOP4分销商的营收则占到了TOP50分销商总营收的51.54%,TOP10分销商营收占了TOP50分销商总营收的66.6%。对比2020年和2021年的两组数据(表`2),我们推测出——全球电子元器件分销市场占有率正进一步集中在大分销商手中。 欧美、日本以及中国台湾分销行业的市场占有率,向头部分销商集中的趋势已经存在许多年。以“推崇”并购策略的美国分销巨头安富利为例,该公司自1991年收购英国半导体分销商AccessGroup开始,到现在已经收购了不下100家企业,比如2005年收购科汇集团、2010年收购Bell Microproducts、2011年收购和讯科技、得毅实业、2016年收购Premier Farnell等,其并购的足迹遍布北美、欧洲、亚太地区。 在中国大陆的电子元器件分销行业,市场占有率向头部集中的趋势也日渐明显,深圳华强是一个较为突出的例子。自2014年确定进入电子元器件分销领域之后,该集团从2015年开始着手并购或增资控股元器件授权分销商,包括湘海电子、鹏源电子、淇诺科技、芯斐电子、捷扬讯科、记忆电子等。到2018年,深圳华强组建了华强半导体集团,对电子元器件授权分销业务进行深度整合,完成了对旗下大部分分销企业的信息系统、仓储管理系统的统一。 当然,安富利、深圳华强并非分销行业的个例,它们反应了全球分销市场“大鱼吃小鱼”的趋势。实际上,现在这个趋势还在持续——2022年4月,文晔科技(2021年第4名)宣布拟全资收购世健科技(2021年第25名)。文晔科技的新闻发言人对《国际电子商情》表示,此项并购旨在通过互补的产品线强化公司业务的扩张,未来文晔集团将能为客户提供更广泛的产品解决方案与技术支援服务。 通过分析全球的竞争格局,我们正真看到了一些有意思的现象:与北美分销商比起来,亚太尤其是中国本土分销商的集中程度还较为分散,而在相对更成熟的北美分销市场,头部分销商与排名稍靠后的分销商之间的体量差距更大。

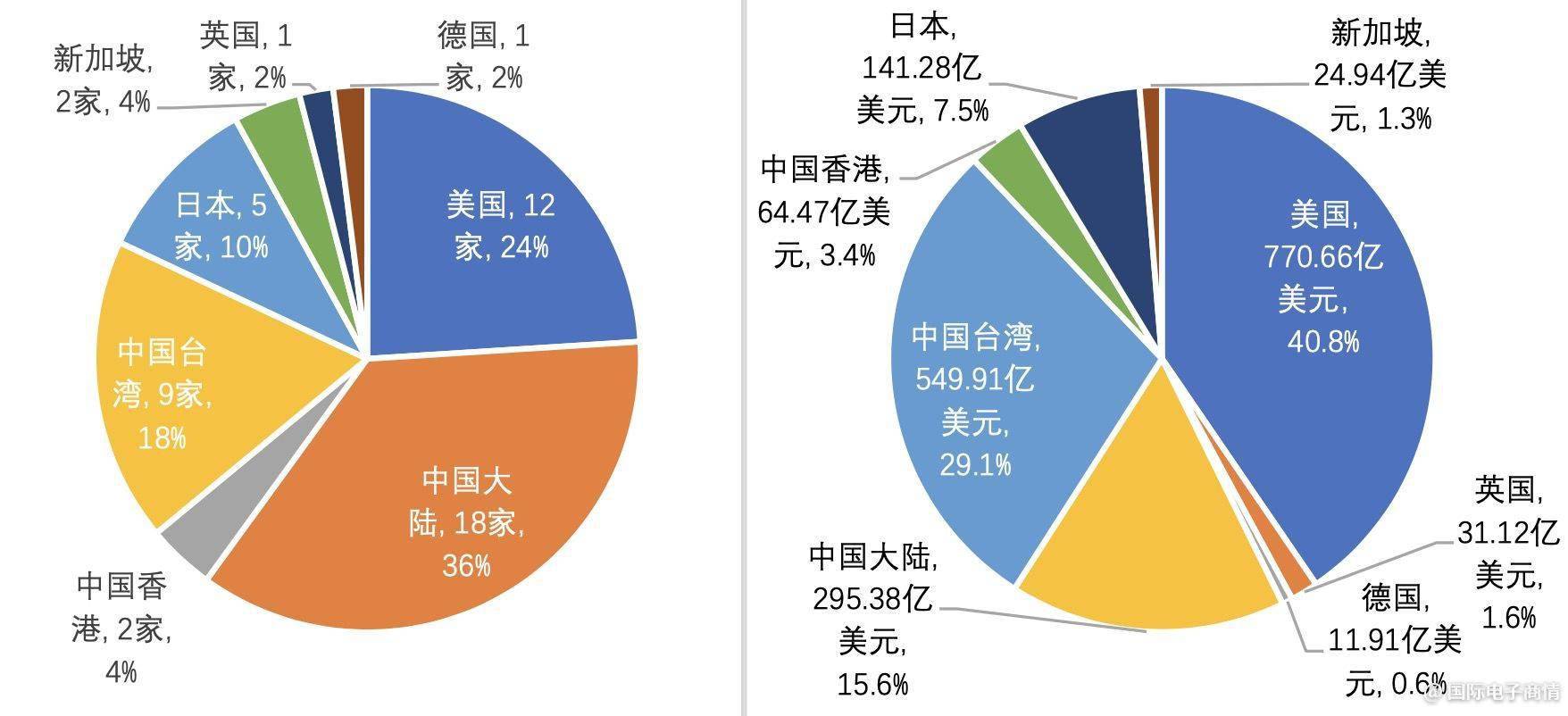

图2 2021年度全球电子元器件分销商TOP50地域分布(左)及营收占比(右) 2021年度上榜的50家分销商企业中,有36家来自亚太地区,占72%,14家来自欧美地区,占28%。其中,中国大陆地区的分销商多达18家,占了38%的比例,其次是美国和中国台湾地区,各占据了24%和18%。 虽然榜单中有72%的分销商来自亚太地区,但是它们2021年的营收仅为1075.98亿美元,占全球TOP50总营收的57%,多数亚太分销商的营收在20.5亿美元以内。以上这组数据反映出亚太分销商的体量仍有待提升。

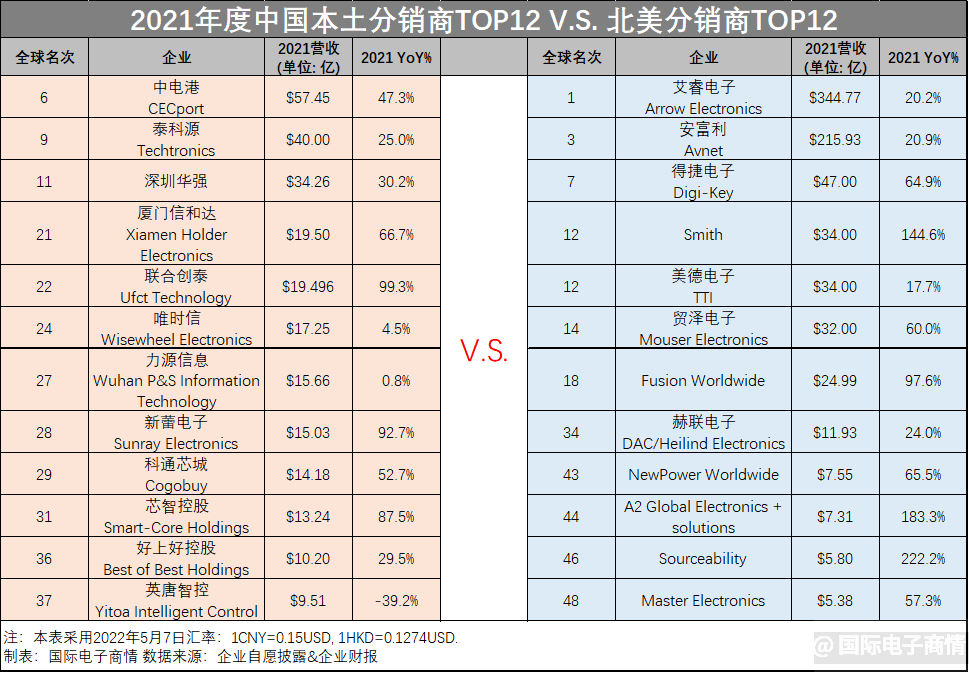

我们还对比了2021年度中国本土前12名分销商和北美前12名分销商的数据,从中发现了两个主要信息:第一,在中国本土分销商中,排第1的中电港和第12的英唐智控之间的营收差距大约为48亿美元,而北美排第1的艾睿电子与第12的Master Electronic之间的营收差距将近340亿美元;第二,艾睿电子和安富利的年度营收都超过了200亿美元,Digi-key及之后的其他北美分销商的年营收均在50亿美元以下,北美第二和第三之间的差距超过了150亿美元(由于富昌电子拒绝透露营收数据,本榜单并未列入富昌电子的营收。我们预估,富昌电子2021年的营收或在50-60亿美元区间)。 这从客观上反映出,中国本土分销商之间的营收差距更小。中国本土TOP1兼全球TOP6的中电港表示,在产业链需求和国家政策的支持下,上下游资源将进一步向头部分销企业集中。世健系统(香港)有限公司董事总经理谈荣锡也指出,分销行业将向规模化和专业化方向发展,未来分销商的产业化更关注技术方案、技术上的支持,成长为所关注领域的专家。 结合2021年电子元器件市场的行情,在元器件缺货涨价期间,规模大、产线全、总实力优秀的分销商更能抓住市场机遇并从中获利。分销行业未来的竞争更激烈,对于体量小、竞争优势不强的中小型分销商而言,2021年这百年难得一遇的缺货行情也未必是绝佳的市场机遇。中小型分销商未来的出路在哪里?中电港认为,规模不足的分销企业则更多需要在细致划分领域和特定市场发力。 得益于全球电子元器件的缺货行情,一些独立分销商2021年的业绩十分突出。独立分销商也叫贸易商,是授权分销商的补充,被誉为供应链的润滑剂。

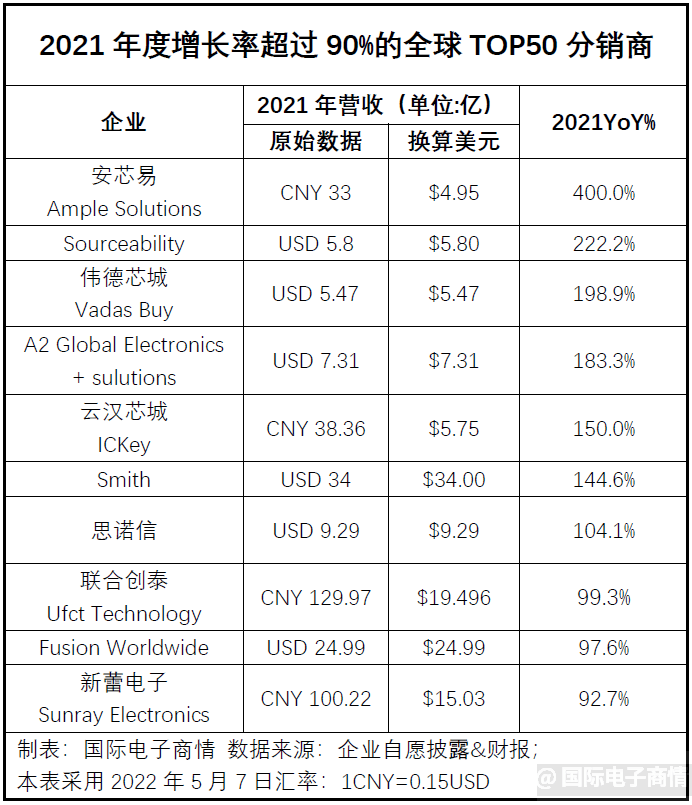

我们认为2021年业绩增速突出的分销商,主要受益于全球大缺货的行情。但过于依赖市场紧缺行情,可能会在市场供需趋于平稳后,面临业绩增速急速放缓的问题。相信对于这类厂商来说,在接下来几年里如何继续维持可观的正增长,是一件极具挑战性的事情。 我们在开展本土分销商调研工作时,发现大家最常提及的词是“数字化”,其实这也是国际分销商们所关注的词汇。传统供应链进行数字化转型,需长期的人力/物力/财力的投入,对企业来说具备非常大的挑战,此前分销商对数字化虽有关注,但缺乏足够的决心和力度。 新冠疫情的爆发带来了转机。亚马逊在去年发布的一篇报告数据显示,约85%受疫情影响的受访美国企业增加了线成企业表示将继续增加线年,新冠疫情持续影响全球供应链,再加上全球元器件缺货问题突出,线上采购受到了更多的关注。 线上采购被视为企业供应链数字化的切入点。如今,艾睿电子、安富利、贸泽电子(Mouser Electronics)、Digi-Key、世健科技、Master Electronics、Sourceability、NewPower Worldwide等国际分销商,纷纷搭建了自己的一站式线上采购平台。在中国本土分销市场,中电港的产业数据引擎“芯查查”、深圳华强的“华强电子网集团”、芯智控股的自营电子商务平台“芯智云城”、南京商络的“EMALL平台”、安芯易的“安芯商城”、伟德国际的“伟德芯城”等,也都支持一站式线上采购。 一些分销商虽暂未搭建在线采购平台,但它们已经在着手为数字化转型做准备。Flame Enterprises、Projections Unlimited、Flip Electronics、TTI子公司Sager Electronics和Symmetry Electronics以及文晔科技等,均向我们表示将要逐步加强数字化。已经建立线上采购平台的分销商大多数来源于中国大陆及北美地区,相信随电子元器件分销行业数字化的推进,未来我们能看到更多的台湾、日本分销商走向数字化转型之路。 对电子元器件分销商来说,数字化不仅能带来机遇,同时也提高了竞争的难度。除了电子元器件分销商之外,上游原厂建立了自己的线上采购平台,比如德州仪器(TI)、亚诺德半导体(ADI)安森美(onsemi)、瑞萨电子(Renesas electronics)、英飞凌(Infineon)等,这些半导体原厂开设了直营业务。 2019年,TI“砍”掉了三家分销商的代理权,这被业内解读成“TI在为自己的直营模式打基础”。一些分销商也担心,TI的举措或许会促使更多原厂加大对直营模式的投入,这对分销商来说并不是一个好消息。总之,上游原厂在数字化上的探索,驱使分销商更多的思考怎么来实现价值提升。 上一篇:常见90种电子元器件封装实物图 下一篇:科技图集 |